02.11.2025 à 06:30

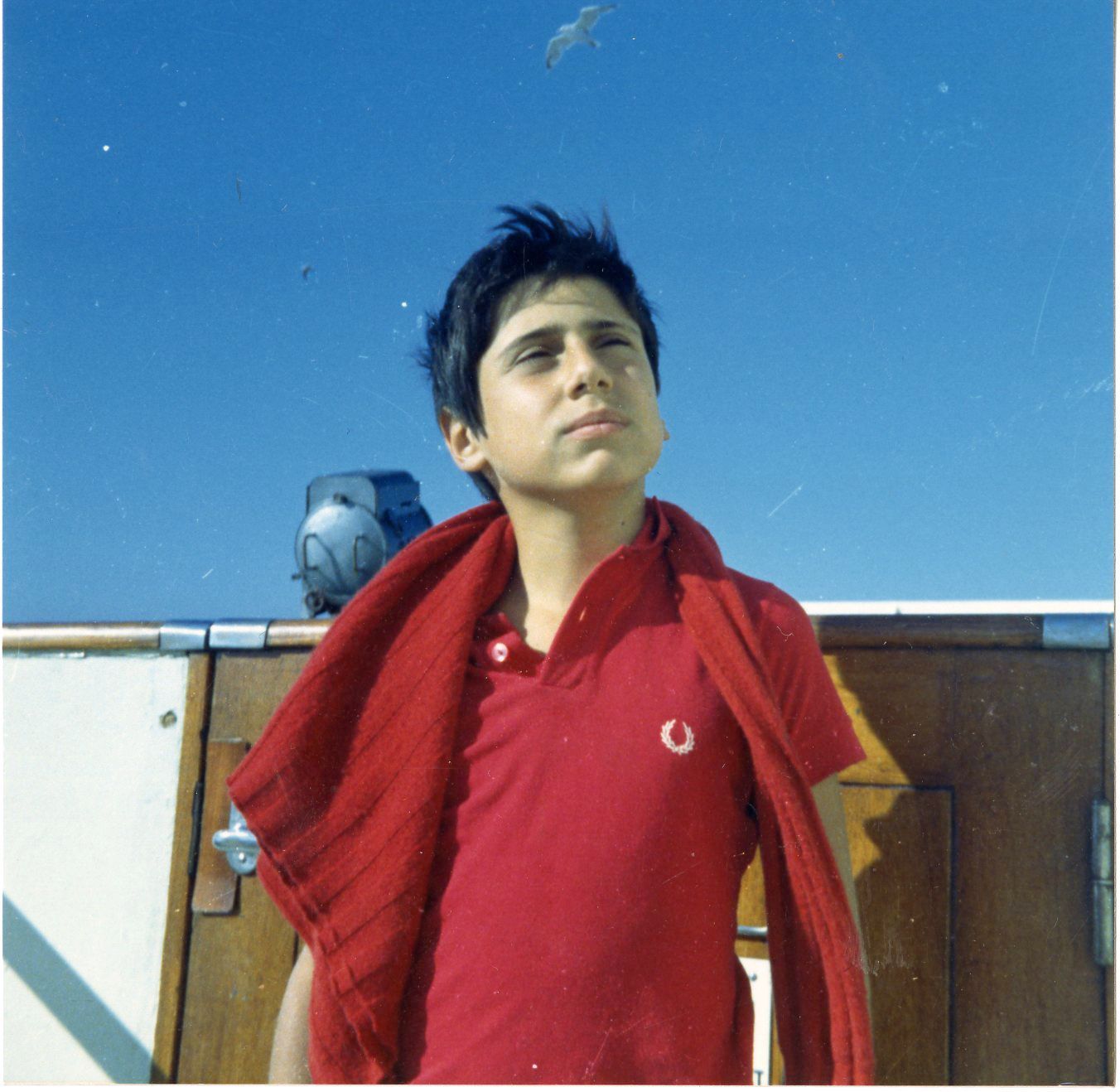

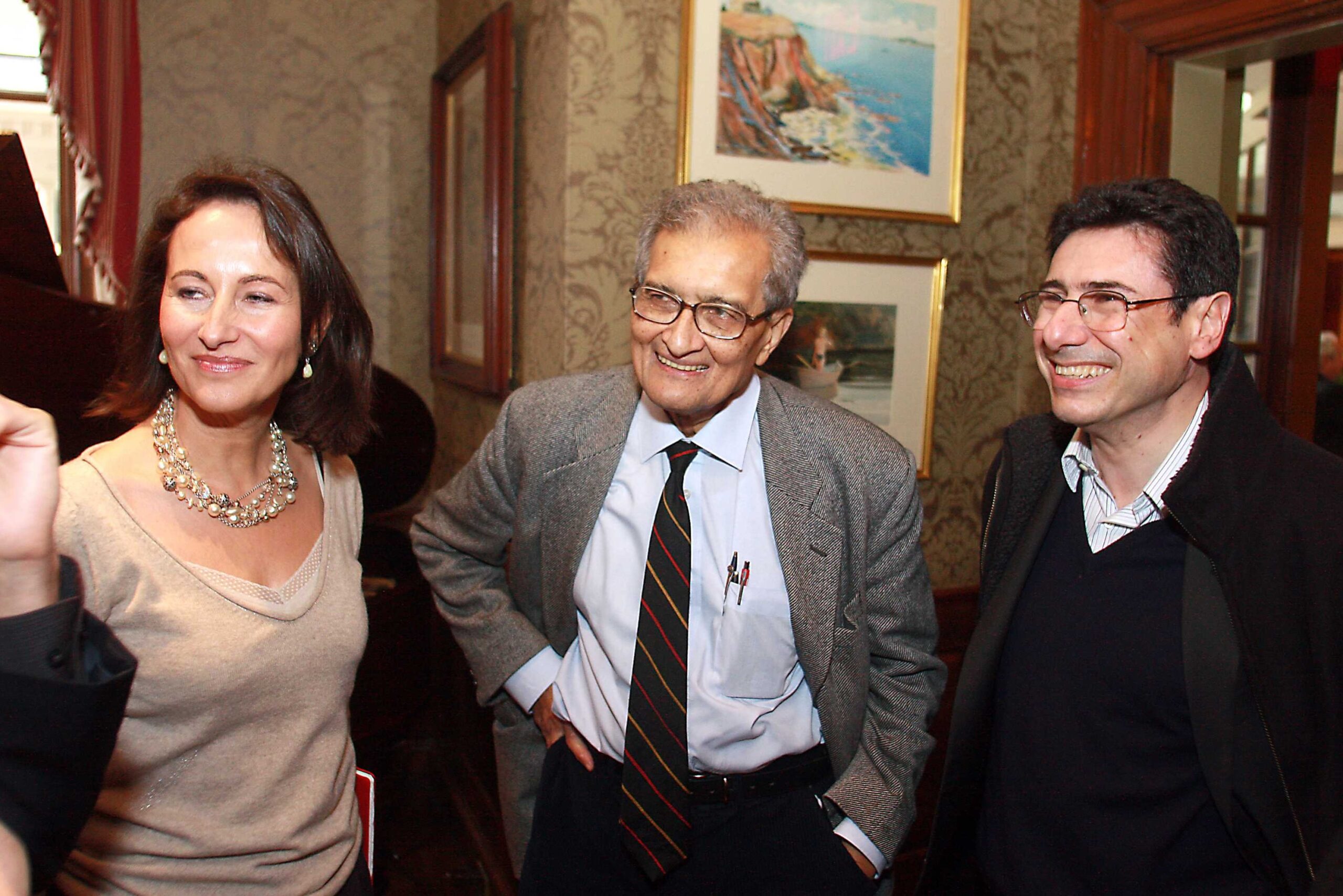

Philippe Aghion, une trajectoire intellectuelle : grand entretien avec le prix Nobel d’Économie 2025

« Je sentais que Schumpeter avait raison… »

À partir d’une intuition à Harvard dans les années 1980, Philippe Aghion a bâti une carrière d’économiste qui l’a conduit cette année à la plus prestigieuse distinction de la discipline.

Du MIT au Collège de France, entretien fleuve sur son parcours, ses influences et ses convictions.

L’article Philippe Aghion, une trajectoire intellectuelle : grand entretien avec le prix Nobel d’Économie 2025 est apparu en premier sur Le Grand Continent.

Texte intégral (8105 mots)

Vous souhaitez soutenir la première revue européenne indépendante ? Découvrez nos offres et abonnez-vous au Grand Continent

Comment votre trajectoire intellectuelle vous a-t-elle mené à la question de la croissance, de l’innovation et de son rôle central pour le développement des économies modernes ?

Je suis venu à l’économie par la politique.

La pauvreté était mon obsession — et la question lancinante : comment sortir de la pauvreté ? À un moment donné, j’ai compris qu’on ne peut pas sortir de la pauvreté sans avoir de la croissance — ou du moins que c’est très compliqué. Alors, comment peut-on rendre cette prospérité partagée ? Il y avait donc un peu l’idée issue de mon passé politique à gauche de dire : je veux sortir les gens de la pauvreté et je veux que cela soit partagé.

On apprenait avec le modèle de Solow qu’il fallait quelque chose qui s’appelait le progrès technique.

On ne voyait pas trop d’où ça venait.

D’autre part, Schumpeter parlait de destruction créatrice — mais il n’y avait pas de modèle schumpétérien.

Schumpeter était une curiosité dans les cours de l’histoire de la pensée économique, ou bien dans le cours d’IO 35. Je me souviens du cours d’IO avec Richard E. Caves à Harvard en 1984, lorsqu’il avait mentionné que Schumpeter n’avait pas de modèle auquel se raccrocher… C’est à ce moment je pense que m’est venue l’idée de faire un modèle qui incorpore la destruction créatrice.

Ayant étudié beaucoup l’IO, j’avais une idée fixe : mettre l’IO dans la croissance.

Dès 1982, dans mon statement pour Harvard, j’avais dit que je voudrais intégrer la concurrence imparfaite dans la croissance. Il devait y avoir quelque chose à trouver. Lorsque je suis arrivé au MIT en 1987 comme professeur associé, Peter Howitt était visiteur de Western Ontario pour un an. Il avait son bureau à côté du mien et j’y suis allé un jour pour lui dire : « Écoute, tu as une formation de macroéconomiste, moi, je suis plutôt micro. Pourquoi ne pas essayer de se mettre ensemble et de faire un modèle de croissance schumpétérien ? »

Je voulais comprendre les ressorts de la prospérité — et je sentais que Schumpeter avait raison, mais je devais trouver un modèle testable et falsifiable.

On avait l’idée décrite par Schumpeter effectivement — mais pas de modèle. Et donc aucune manière de l’intégrer dans le reste de la discipline telle qu’elle progressait…

Ce n’était pas mainstream du tout !

En cours de macro, on n’étudiait pas Schumpeter.

En cours de base de micro et de macro, on n’avait pas de modèle de croissance schumpétérien. Cela n’existait pas.

Il y a quelques années, en 2018, l’économiste Paul Romer a néanmoins obtenu le prix Nobel pour la croissance endogène avec le modèle de compétition monopolistique. Est-ce que vous pourriez expliquer la différence par rapport au vôtre — le modèle schumpétérien ?

L’idée de Romer est qu’en innovant, on arrive à une meilleure division du travail, ce qui crée ensuite de la croissance.

La division du travail empêche d’avoir des rendements décroissants du capital au sein de chacun des secteurs. Donc, en divisant de plus en plus, on évite les rendements décroissants. C’est donc un modèle de croissance très youngien — issu de Allyn Young, qui s’était inspiré d’Adam Smith sur la division du travail — qui arrivait à générer de la croissance par une amélioration, en trouvant de nouvelles idées qui permettent de diviser de mieux en mieux.

Je voulais comprendre les ressorts de la prospérité — et je sentais que Schumpeter avait raison, mais je voulais trouver un modèle testable et falsifiable.

Philippe Aghion

Ce modèle mérite le prix Nobel qu’il a eu, évidemment.

Ce qui manquait toutefois, c’est que, dans la croissance, il y a de l’entrée et de la sortie. Il faut du turnover. Or dans le modèle de Romer, il n’y en avait pas. Ni de l’hétérogénéité d’ailleurs — tout le monde est pareil. Or on sait bien qu’il y a des entrants et des incumbents, des petites et des grosses entreprises, des leaders et des followers. Nous sommes dans un monde d’hétérogénéité. Tout ce qui fait la dynamique — firm dynamics, en anglais— n’est pas dans le modèle de Romer.

Notre paradigme fonctionne avec beaucoup d’autres, puisque nous avons fait un modèle de step-by-step innovation que d’autres ont beaucoup utilisé. Le papier de Klette et Kortum en 2004 36 avait été très important, introduisant les firm dynamics pleinement dans le modèle schumpétérien.

Nous avons ouvert une voie qui a été fructueuse parce que non seulement il y a eu des développements théoriques très utiles — qui ont permis de voir la relation entre concurrence, IO et croissance dans le modèle de step-by-step innovation — mais nous avons en plus pu réconcilier la croissance avec des hypothèses bien connues — comme le fait que la distribution de la taille des entreprises est très asymétrique, que le taux d’exit des petites entreprises est plus grand que celui des grandes entreprises, qu’il y a une relation positive entre l’âge et la taille des entreprises, etc…

Nous avons ouvert un champ de la théorie de la croissance qui permet d’intégrer toutes ces questions et de tester la théorie de la croissance avec des données micro, c’est-à-dire des données d’entreprises. Auparavant, le modèle de Solow sans rendements décroissants faisait des cross-country growth regressions. Aujourd’hui, ces papiers ne seraient jamais publiés ; la croissance se teste : il y a un dialogue permanent entre nos théories et de nouvelles données microéconomiques, alors qu’avec Romer, cela n’était pas possible.

Un point central dans le modèle schumpétérien et dans votre modèle est celui des profits, qui relève d’une tradition « autrichienne » — assez lointaine de votre propre tradition politique. Dans celle-ci, l’entrepreneur, avec son innovation et ses profits individuels, vient perturber le modèle économique existant avec une innovation et fait des profits qui n’existent pas à la marge dans le modèle le plus traditionnel de concurrence parfaite.

Cette dimension était également présente dans les travaux de Romer.

Personnellement, je ne connaissais pas du tout le modèle Romer quand j’ai travaillé avec Peter Howitt en 1987. La différence, chez nous, c’est la contradiction au cœur du processus de croissance dans le modèle schumpétérien.

D’un côté, pour motiver l’innovation il faut des profits issus des rentes d’innovation.

Mais de l’autre, les innovateurs d’hier sont tentés d’utiliser leurs rentes pour empêcher de nouvelles innovations, parce qu’ils ne veulent pas être eux-mêmes sujets à la destruction créatrice. Cette contradiction est au cœur du processus de croissance, ce qui donne lieu à une économie politique de la croissance.

Schumpeter lui-même était très soucieux du risque que les premiers innovateurs deviendraient des entrenched incumbents qui empêcheraient le processus de se perpétuer. C’est alors que la politique de concurrence et les gouvernements jouent un rôle très important, mais ces gouvernements peuvent aussi être achetés par les entreprises en place pour justement ne pas mettre en œuvre ces politiques de concurrence. Du coup, la société civile devient aussi cruciale pour contrôler les gouvernements.

Aujourd’hui, il y a deux manières de croître pour un pays. On peut d’une part être à la frontière, c’est-à-dire avoir un maximum d’entreprises qui sont ces innovateurs, qui vont faire le dernier step, qui vont même aller au-delà de la frontière. Mais il y a aussi l’imitation pour des pays qui sont au niveau du middle et du low income — et qui doivent encore rejoindre la frontière. Y a-t-il toujours intérêt à être à la frontière — ou pas ?

Depuis Deng Xiaoping, la Chine a connu une croissance de rattrapage.

Elle n’était pas à la frontière, mais elle a absorbé et imité des technologies plus avancées.

Elle avait des institutions qui le permettaient. Je mets souvent l’accent sur la réallocation de facteurs — de la campagne à la —ville, sur l’absorption, sur les transferts de technologies, ainsi que les gros investissements.

Mais à un moment donné, les pays qui commencent à rattraper épuisent les sources du rattrapage et doivent passer à une croissance par l’innovation à la frontière, c’est-à-dire innover eux-mêmes au lieu de rattraper. Cela nécessite d’autres institutions, dont la concurrence, qui est très importante.

Quand il y a plus de concurrence, on innove plus. Quand le pays adopte la stratégie du rattrapage, ce n’est pas très grave de ne pas avoir beaucoup de concurrence. À l’inverse, dans l’innovation à la frontière, elle est très importante, car tout le monde se fait la course. C’est ce qu’on appelle l’émulation neck-and-neck.

L’idée que la distance à la frontière module les politiques publiques pertinentes est un point vraiment central dans votre chaire.

En effet.

Pendant la phase de rattrapage se développent souvent de grosses entreprises — comme les chaebols en Corée, les keiretsus au Japon — qui non seulement inhibent l’entrée de nouvelles entreprises innovantes, mais qui font pression sur les gouvernements pour ne pas passer à un monde avec plus de concurrence.

Elles bloquent le passage nécessaire d’institutions qui favorisent le rattrapage à des institutions et politiques qui favorisent l’innovation à la frontière. Le risque est ainsi de tomber dans le syndrome dit du middle income trap.

En termes sectoriels, on a l’impression que le modèle schumpétérien s’applique très bien au développement des médicaments, aux startups de la tech, etc. Mais est-ce que les secteurs de services à la personne — ceux qui connaissent les effets de la « maladie des coûts » et de la loi de Baumol — sont des secteurs dans lesquels l’avancée de la frontière par l’innovation step by step est également possible ? Ou est-ce qu’on doit penser qu’au fur et à mesure que ces secteurs de services représentent une plus grosse part de l’économie, le rôle de l’innovation sectorielle deviendra plus limité ?

Non — parce qu’il existe déjà de l’innovation dans les services !

L’innovation devient souvent plus qualitative, moins quantitative. C’est ce qu’on voit dans nos travaux avec Fabrizio Zilibotti.

C’est une innovation continue, mais elle se mesure plus difficilement dans le PIB, elle est davantage orientée vers la qualité (quality-driven) que vers la quantité.

Pourtant, elle contribue bel et bien à améliorer les standards de vie.

On peut réconcilier politique industrielle et politique de concurrence : la DARPA est un des moyens de le faire.

Philippe Aghion

En parlant de standards de vie, l’une des grandes questions aujourd’hui concerne l’articulation entre croissance et soutenabilité environnementale. Vous avez beaucoup travaillé sur la question de la croissance verte, de la taxe carbone ou des subventions à l’innovation verte. Quelles sont les leçons aujourd’hui en termes de politiques publiques ou en termes d’institutions pour concilier soutenabilité environnementale et croissance ?

Je dirais qu’il y a des politiques.

Les Chinois ont privilégié la politique industrielle verte, et les Américains aussi, avec l’Inflation Reduction Act en particulier, même s’il est un peu mis à mal en ce moment. Les Européens ont privilégié la taxe carbone, mais on a vu avec les Gilets jaunes qu’il y avait des limites à cette méthode — elle peut devenir très rapidement insupportable.

Je dirais qu’il faut les deux parce qu’il y a deux types d’externalités en jeu.

D’abord il y a les externalités environnementales comme la pollution. Mais il y a aussi des externalités technologiques, dans la décision d’innovation. On sait que les entreprises qui ont beaucoup innové dans le passé dans les technologies polluantes continuent spontanément d’innover dans les technologies polluantes. C’est ce qu’on appelle la path dependence.

Face à ces deux types d’externalités, il faut au moins deux instruments. Les travaux que j’ai faits montrent qu’il faut à la fois de la taxe carbone et une subvention à l’innovation verte ou politique industrielle verte. La politique industrielle est d’autant plus importante quand il s’agit de chaînes de valeurs — par exemple la voiture électrique, la batterie, les composants clean des batteries… La taxe carbone ne suffira pas.

Et en termes de politique industrielle ?

C’est là que le modèle de la DARPA — l’Agence pour les projets de recherche avancée de défense aux États-Unis — intervient.

Le fonctionnement de la DARPA repose sur l’argent provenant du ministère de la Défense, et donc sur des chefs d’équipe, qui ont des moyens et qui suscitent des projets concurrents. Donc, il y a une partie top–down, car ils choisissent le secteur, mais il y a aussi une partie bottom-up, c’est-à-dire qu’ils ne prennent pas une seule entreprise, mais laissent plusieurs entreprises venir.

On peut donc réconcilier politique industrielle et politique de concurrence : la DARPA est l’un des moyens de le faire.

Les Chinois en ont un autre — encore plus compétitif. Ils sélectionnent plusieurs entreprises et puis voient qui se débrouille le mieux.

Cela nous conduit à la question du lien entre innovation, entreprises et universités. Vous avez beaucoup travaillé sur la question de l’autonomie des universités et de l’effet qu’elle peut avoir sur l’innovation. Dans votre longue carrière qui vous a mené dans au moins quatre à cinq pays avec des environnements institutionnels universitaires différents, avez-vous pu observer ce qui fonctionne et ce qui ne fonctionne pas dans le monde universitaire pour l’innovation et pour l’éducation ?

Ce qui fonctionne bien pour la production académique, c’est l’autonomie des universités.

Avec un gouvernement qui dicte ce qu’il faut faire, cela ne fonctionne pas.

J’ai fait un certain nombre de travaux, à la fois sur les données américaines et sur les données européennes, montrant qu’il est important de donner de l’autonomie — liberté de choix de chercheurs, de budget et de son allocation — aux universités.

Deuxièmement, il est important d’avoir des gouvernances où d’un côté il y a le Sénat académique composé de professeurs qui décident de la politique au jour le jour, et de l’autre, un Board qui est constitué d’anciens alumni ou d’entrepreneurs. Cette séparation du Board est importante, car il élit le président de l’université. Je ne pense pas que ce soit aux étudiants ou aux professeurs de le faire. Autant il faut que les étudiants puissent évaluer leurs professeurs pour améliorer leurs performances, autant leur rôle n’est pas de choisir la direction.

Je pense qu’avec la structure bicéphale — Board académique d’un côté, Sénat de l’autre — et l’autonomie dont je parlais, il y a plus de chances d’avoir des bons résultats à l’université.

Évidemment, il faut aussi un bon financement.

Dans les universités, comment concilier innovation et frontières technologiques d’une part, et éducation et transmission des savoirs de l’autre ?

Cela dépend.

Certaines universités sont très bonnes en recherche ; d’autres sont meilleures pour l’enseignement.

Il y a ce qu’on appelle des liberal arts colleges par exemple, qui ont davantage développé leur enseignement et d’autres universités qui sont davantage tournées vers la recherche.

C’est aussi une division du travail : l’important est d’avoir l’excellence dans l’un ou dans l’autre.

Je crois en une fiscalité raisonnablement redistributive.

Philippe Aghion

En termes de valorisation des brevets et du travail académique, on sait que les États-Unis sont très désireux d’encourager les innovateurs.

Oui, ils ont les Bureaux de transfert de technologie par exemple — que nous n’avons pas ici.

Est-ce que l’Europe a des choses qui ressemblent — ou bien a-t-elle encore beaucoup de marge de progrès ?

Elle pourrait progresser là-dessus, en ayant plus d’incubateurs et de Bureaux de transfert de technologie. Les LabEx — analysés dans le papier sur les laboratoires d’excellence de mon ami Antonin Bergeaud — ont très bien fonctionné en France.

Ces laboratoires d’excellence ont reçu un financement sur dix ans, avec un jury international, ce qui a stimulé l’innovation de rupture dans les industries technologiques géographiquement situées en France. C’est une expérience très intéressante à généraliser.

Aujourd’hui, l’exemple de la recherche sur l’IA aux États-Unis donne l’impression que l’innovation de rupture se déplacerait hors des universités pour rejoindre le secteur privé, car entraîner les IA est très coûteux et les universités manquent de plus en plus de moyens. Y a-t-il un risque ? Est-ce que certaines innovations se développent mieux dans les universités et d’autres mieux dans le secteur privé ?

Je ne peux pas généraliser, car je pense que les deux types de recherche sont essentiels.

Sans doute la recherche fondamentale, qui nécessite plus de liberté, se fait-elle mieux à l’université. L’université permet la liberté et l’ouverture. L’entreprise permet davantage de concentration des ressources. Or dans les stades préliminaires de la recherche, c’est le premier aspect qui est le plus important. Plus tard dans le processus de recherche, il est au contraire plus important d’avoir davantage de focus. Naturellement, les stades ultérieurs de la recherche sont davantage conduits dans l’entreprise que dans l’université.

Ce sujet sur la distinction entre public et privé nous amène à la question centrale des inégalités. L’innovation encourage la croissance, développe les standards de vie et en même temps, on le sait — on l’a vu dans vos travaux notamment avec Bergeaud et d’autres — accroît probablement les inégalités tout en haut de la distribution. A-t-on trouvé un modèle idéal de redistribution des rentes qui ne décourage ni la croissance, ni l’innovation, mais qui assure quand même une redistribution relativement égalitaire des fruits de la croissance ?

Il faudrait commencer par préciser que l’innovation augmente les inégalités en haut de la distribution des revenus mais qu’elle crée aussi de la mobilité sociale par les entrants.

L’effet de l’innovation sur l’inégalité globale, mesurée par l’indice de Gini, par exemple, s’annule par ces deux effets contradictoires.

D’un côté, l’inégalité augmente en haut — puisque l’innovation procure des rentes. Naturellement, les rentes d’innovation permettent de monter en haut de la distribution des revenus.

De l’autre, la destruction créatrice génère de la mobilité sociale.

C’est précisément cet aspect qui est très intéressant : l’innovation, source d’inégalité, est aussi une source vertueuse de croissance et de mobilité sociale — sans augmenter les inégalités globales. À titre comparatif, le lobbying et les barrières à l’entrée, par exemple, sont une source mauvaise, réduisant la mobilité sociale et la croissance et augmentant non seulement les inégalités en haut de la distribution, mais les inégalités globales.

Il faut donc commencer par prendre conscience que la rente d’innovation est une bonne rente.

Le défi est de s’assurer qu’elle ne soit pas utilisée pour empêcher de nouvelles innovations.

Pour cela, la politique fiscale est utile mais elle n’est pas le seul outil efficace — la politique de concurrence et la politique de financement des campagnes politiques sont aussi cruciales.

Il est important de s’assurer que les riches n’ont pas un pouvoir exorbitant dans la politique. Ces outils sont essentiels dans le monde schumpétérien dans lequel nous vivons.

Je crois en une fiscalité raisonnablement redistributive. Celle qu’on a en France l’est déjà beaucoup, puisque entre le top 10 % et le bottom 10 %, je crois que c’est 18 sur 1 avant impôts et 3 sur 1 après impôts. Nous payons des impôts de succession que les Suédois ne payent plus depuis longtemps. Nous sommes encore un des pays qui taxe le plus le capital ; nous sommes un pays très redistributif.

Je crois à la taxation progressive.

Je pense que c’est l’un des outils importants pour s’assurer que des gens qui deviennent trop puissants n’empêchent pas les nouveaux arrivants d’avoir une chance. Toutefois, il ne faut pas décourager l’outil de travail, ni l’innovation et la croissance des entreprises. Il faut s’assurer que cette croissance est bien utilisée. Dans le cas inverse, si les startups sont encouragées, mais que dès qu’elles grandissent on leur tombe dessus, elles vont partir.

Lorsqu’on regarde la distribution des âges des grandes entreprises aux États-Unis et en France, on constate que certaines entreprises sont, ici, très enracinées.

Oui — et cela n’est pas bon.

Le danger actuel est de manquer la révolution de l’IA.

En appliquant la taxe Zucman — même si j’aime beaucoup Gabriel — la France restera un pays producteur de fromages mais ne gagnera pas la course à l’IA.

J’adore le camembert, le rocamadour je suis fan — mais c’est aussi le meilleur moyen de passer à côté de la révolution de l’IA. C’est absolument sûr.

Certes, mais en regardant qui sont les riches en France, ces rentes ne semblent pas toujours être vertueuses pour l’innovation. Souvent, elles sont plutôt celles d’un capital issu d’un passé lointain.

En effet, c’est la raison pour laquelle il faut encourager l’usage innovant de la richesse.

Certains souhaitent peut-être utiliser leur fortune une fois qu’ils ont beaucoup innové. Mais s’ils savent d’avance que, dès qu’ils deviendront riches, ils seront pénalisés, ils ne joueront même pas.

Il y a toujours cette tension entre l’ex ante et l’ex post : ex post, bien sûr, on peut toujours exproprier — mais cela crée de mauvaises incitations ex ante.

La concurrence économique joue en partie aujourd’hui le rôle que jouait jadis la menace de guerre.

Philippe Aghion

C’est-à-dire, concrètement ?

Prenons un exemple : même dans la recherche ou dans le cinéma, il faut des investisseurs.

Le réalisateur n’est pas dans le top 0.01 % des plus riches, mais le producteur, lui, l’est.

Si l’on taxe trop les producteurs, on les perd — et on perd avec eux les réalisateurs.

C’est toute la difficulté : les très riches financent souvent l’innovation. Aux États-Unis, beaucoup deviennent venture capitalists. J’ai connu quelqu’un qui avait créé une entreprise très prospère. Après son introduction en bourse, il est devenu très riche, puis venture capitalist, finançant de nouvelles start-ups.

Aurait-il fallu l’empêcher de le devenir ? Tout dépend de ce que l’on fait de son argent : s’il sert à soutenir de nouveaux projets, c’est très différent de quelqu’un qui se contente d’acheter des villas et de ne rien faire. C’est là qu’il faut distinguer le bon grain de l’ivraie — mais ce n’est pas simple.

On le voit bien en France, par exemple avec la niche Dutreil : il y a certes des abus, notamment dans les transmissions patrimoniales, mais cette niche reste nécessaire, car elle permet la continuité des entreprises et donc de l’emploi. Il faut donc apprendre à détecter les usages abusifs. C’est la même chose pour les holdings patrimoniales : certains les utilisent pour acheter un chalet ou un avion privé — ce qui est inacceptable — mais d’autres s’en servent pour structurer des investissements productifs.

En fin de compte, tout se joue dans le détail.

Vous soulevez ici un sujet clef : celui de la réallocation du capital. Aux États-Unis, on a l’impression qu’il y a vraiment une fluidité du marché du capital qui permet de réinvestir assez rapidement. En France et en Europe, généralement, on a souvent un capital qui est bloqué dans des véhicules privés ou défiscalisants — ce qui fait que le capital se réalloue très mal. À partir de vos recherches, quels seraient les bons modèles pour encourager cette réallocation du capital ?

Le bon modèle est avant tout d’encourager l’innovation.

L’épargne ne s’investit pas dans l’innovation chez nous parce qu’il n’y a pas de vrai marché unique pour l’innovation. Or comme l’indique Mario Draghi, un marché unique est nécessaire pour obtenir de bonnes rentes d’innovation. L’Europe, avec la pratique du gold plating où chaque pays européen ajoute ses réglementations, ne favorise pas le marché unique.

La deuxième chose, c’est qu’effectivement, le capital risque est sous-développé. On n’a pas d’investisseurs institutionnels comme aux États-Unis — sauf un peu en Suède — et donc pas de véhicules qui drainent l’épargne vers de l’innovation.

Troisièmement, il n’y a pas d’institutions comme la DARPA qui sont des vecteurs de co-investissement public-privé, qui encouragent aussi des gens qui ont de l’épargne privée à investir parce que l’État participe également.

L’idée que l’État a un rôle à jouer dans l’encouragement à l’innovation — tout comme le secteur privé a un rôle dans l’allocation du capital, fonctionnel ou pas — va au-delà des questions qu’on se pose souvent de redistribution, de questions fiscales, de questions de régulation. Cela soulève une question sur la manière de faire émerger un écosystème financier de l’innovation, qui est sans doute ce qui manque beaucoup en Europe.

En Suède, 2,5 % des impôts vont immédiatement alimenter un fonds de pension. C’est intéressant. Ils ont fait plusieurs choses qui ont permis de développer leur écosystème financier plus que les autres.

Certains pays donnent l’impression de réussir à se sortir de ce piège de stagnation quand d’autres n’y arrivent pas — car les incumbents n’ont pas intérêt à redistribuer ou à changer les règles du jeu et les jeunes innovants sont si impuissants qu’ils sortent du système. Est-ce qu’on sait quelque chose de ce qui fonctionne pour débloquer cette économie politique de l’innovation ?

Je pense que la pression extérieure — la concurrence d’autres pays — est ce qui peut pousser à sortir de ce piège.

L’Europe peut se réveiller parce qu’elle sent que les États-Unis et la Chine nous distancent et que nous sommes menacés par Poutine. L’espoir, c’est que les gens prennent conscience de l’ampleur du problème et de la nécessité d’agir.

Dans l’histoire, la concurrence militaire a souvent poussé au changement. La bataille de Sedan a dans une certaine mesure joué un rôle déterminant dans la naissance des lois Ferry — mais il a fallu des guerres terriblement meurtrières.

La concurrence économique joue en partie aujourd’hui le rôle que jouait jadis la menace de guerre.

Il faut donc espérer que la concurrence entre pays nous pousse à dire : « Je ne veux pas être le dernier de la classe, il faut quand même que je sois présent. »

Et la menace militaire, aujourd’hui, joue de nouveau un rôle important ?

C’est évident. Même s’il ne faut pas négliger que peut jouer, que joue déjà, la concurrence économique entre les pays.

Si l’on pense à la Guerre froide entre l’URSS et les États-Unis, cette concurrence entre les pays a clairement joué en faveur de l’innovation.

C’est le seul moment où l’URSS innovait.

Elle n’avait pas du tout un système poussant à l’innovation — sauf dans la défense à cause de la concurrence avec les États-Unis.

Y a-t-il un risque, qu’une Union européenne trop uniformisée annule ces forces de compétition entre pays membres ?

Non : en uniformisant on augmente la concurrence.

Dans un marché unique, on a beaucoup plus de concurrence puisque les réglementations mettent des barrières à l’entrée. Si nous parvenons à un vrai marché unique en Europe, non seulement nous aurons une taille de marché plus grande — mais nous aurons davantage de concurrence. C’est tout l’intérêt du marché unique : faire d’une pierre deux coups.

Ce que Mario Draghi propose dans son rapport, c’est d’avoir à la fois une taille de marché plus grande — et donc un effet de market size — mais également un effet de concurrence dû à l’absence de barrières réglementaires entre les pays.

Une autre différence majeure par rapport aux États-Unis — qu’on voit particulièrement dans le monde académique — c’est que l’Europe a du mal à attirer une immigration qualifiée. C’est vrai dans le secteur de la recherche, mais aussi dans beaucoup d’autres : les ingénieurs, les data scientists…

La transition en Europe de l’Est aurait pu être notre vivier — mais nous avons manqué le coche.

Les États-Unis ont été beaucoup plus proactifs pour donner des visas de travail à des ressortissants d’anciens pays du bloc soviétique. Washington a tout de suite été très volontaire là où nous étions très frileux sur les visas. De nombreux Russes et Polonais talentueux ont émigré aux États-Unis pensant qu’il y a davantage de moyens et de possibilités.

Un exemple récent a frappé la communauté des économistes : Esther Duflo et Abhijit Banerjee sont récemment partis en Suisse. La géographie de cette immigration qualifiée dans le monde scientifique est-elle en train de changer ?

Il faut des politiques qui attirent les bons chercheurs, en donnant de bons salaires et de bonnes conditions.

Les LabEx étaient une bonne initiative.

Une combinaison d’autonomie et de moyens est nécessaire : avec de l’autonomie et sans salaire, on n’attire personne.

Quelles sont à votre sens les grandes thématiques aujourd’hui les plus innovantes dans le domaine économique et les plus susceptibles de générer de nouveaux agendas de recherche à long terme ?

Je n’ai pas la prétention de dire ce qui va se passer ailleurs, car il y a de nombreux sujets dynamiques. De nombreux champs vont s’ouvrir — de l’IA à l’innovation verte.

Le domaine des réseaux par exemple, sur lequel travaille Matthew O. Jackson, peut être appliqué au développement, à la finance, et à bien d’autres champs.

L’économie industrielle est aussi un domaine très important. Blundell continue de faire une microéconométrie formidable — avec d’autres.

L’économie comportementale est également un domaine très dynamique, sur lequel travaillent David Laibson, Roland Bénabou, et d’autres.

Un consultant américain à Boston me disait un jour : « Notre travail, c’est d’accueillir ici des start-ups qui n’arrivent pas à grandir en France ».

Philippe Aghion

Les études sur les inégalités, évidemment, demeurent essentielles — et il faut les poursuivre.

On dit qu’il est de plus en plus difficile d’avoir de nouvelles idées. Mais je pense qu’on voit du nouveau émerger dans chaque domaine pris isolément. En même temps, on vit un reset : de nouveaux domaines s’imposent. Presque d’une manière « romérienne », on trouve tout le temps de nouvelles lignes qui permettent de remettre l’horloge à zéro. Ce n’est pas exactement comme de la division du travail. Sur chaque ligne en particulier, il y a des rendements décroissants d’innovation — mais il y a toujours de nouvelles lignes qui arrivent.

On observe bien cela en économie.

La théorie des contrats et la théorie des jeux ont eu leurs grandes heures — mais plus aujourd’hui. Pour continuer à filer cette métaphore de l’innovation, elles sont en quelque sorte devenues des General-purpose Technologies, utilisées par tout le monde. Elles ont un futur sans qu’elles soient un domaine actif de recherche.

Le flux de bons papiers en économie ne tarit pas.

Au-delà de l’économie, la population vieillit : les travaux de Jesús Fernández-Villaverde sur la baisse de la fécondité sont assez inquiétants 37. Est-ce que ce vieillissement est susceptible, sur le long terme, de mettre fin au moteur de la croissance ?

Deux choses, là-dessus, sont clefs : premièrement, piloter l’immigration. Zéro migration, ce n’est pas tenable. Il nous faut une politique intelligente pour une immigration choisie, avec un système à points ou autrement.

Deuxièmement, nous perdons des Einstein et des Marie Curie. Comme nous l’avons souligné dans notre travail en Finlande avec Akcigit, Hyytinen, et Toivanen 38, ou Xavier Jaravel pour les États-Unis, de nombreux jeunes sont issus de familles dont les parents ne sont pas capables de leur donner le milieu, le savoir et les aspirations nécessaires pour exceller. Je suis convaincu que nous ne savons pas tirer le meilleur des talents que nous avons.

Une politique d’immigration et une politique éducative intelligentes nous aideront à surmonter ce problème en grande partie. Il faudra mener des politiques ambitieuses pour minimiser les déperditions.

Si vous étiez nommé ministre de l’Économie ou Premier ministre — ou, qui sait ? si vous étiez élu Président de la République — et que vous aviez le droit à une seule mesure pour corriger la croissance en France, que feriez-vous ?

Une seule mesure, c’est très difficile ! Généraliser les LabEx et, d’une même mesure, créer une DARPA française — nous sommes très bons dans la défense.

Je pense que son impact peut être important. Évidemment, il faudrait réformer le système éducatif qui est actuellement très déficient chez nous. Cela serait une politique à part entière, pas une simple mesure.

Tout un programme…

Nous devons faire ce que prévoit Mario Draghi, mais au niveau français. Ou avec quelques pays au sein d’une coalition de volontaires.

Deuxièmement, nous devons mettre en place des investisseurs institutionnels pour drainer l’épargne beaucoup plus vers l’innovation.

Troisièmement, il nous faut des DARPA européennes — peut-être seulement avec quelques pays — pour pousser l’innovation verte et la défense.

C’est un agenda passionnant, qui réoriente l’effort vers l’innovation. Mais n’y a-t-il pas un problème d’échelle ? On se félicite d’avoir Mistral : est-ce parce qu’on a abandonné l’idée d’avoir des Meta ou des Nvidia ?

Les investisseurs institutionnels le savent bien : nous avons beaucoup de start-ups elles ne grandissent pas en France.

Un consultant américain à Boston me disait un jour : « Notre travail, c’est d’accueillir ici des start-ups qui n’arrivent pas à grandir en France ».

Or il faut qu’on permette aux start-ups de grandir en France et en Europe.

C’est pourquoi appliquer la taxe Zucman en exonérant uniquement les startups ne fonctionnerait pas non plus : dès qu’elles s’agrandiront, elles voudront s’en aller.

L’article Philippe Aghion, une trajectoire intellectuelle : grand entretien avec le prix Nobel d’Économie 2025 est apparu en premier sur Le Grand Continent.

30.10.2025 à 11:30

Trump-Xi : dans l’ombre de la trêve de Corée, la guerre des infrastructures continue

En Corée du Sud, Trump et Xi Jinping ont mis en scène la fin du conflit.

En coulisse, l'affrontement profond peut désormais se déployer.

Une pièce de doctrine signée Benjamin Bürbaumer.

L’article Trump-Xi : dans l’ombre de la trêve de Corée, la guerre des infrastructures continue est apparu en premier sur Le Grand Continent.

Texte intégral (4426 mots)

L’affrontement entre la Chine et les États-Unis structure le monde. Le Grand Continent radiographie l’affrontement des capitalismes politiques en repartant des textes et des données clefs — pour nous soutenir, découvrez toutes nos offres d’abonnement

Au moment de déclencher sa guerre commerciale, Donald Trump pensait avoir toutes les « cartes » en main pour mener à bien son projet de prédation du monde. Mais le président américain avait sous-estimé la Chine.

Pour comprendre pourquoi, il faut quitter le terrain des droits de douane, qui ne sont que le décor de la tournée actuelle de Trump en Asie.

Éclipsée par la bruyante guerre commerciale, la bataille — plus discrète — pour la maîtrise de l’innovation est en fait le véritable objectif du voyage de l’administration américaine.

Et pour cause : elle déterminera laquelle des deux superpuissances pourra, à l’avenir, s’approprier les bénéfices extraordinaires et le pouvoir politique extraterritorial découlant de la supériorité technologique mondiale.

Loin d’être un simple sujet sectoriel, la guerre des sanctions technologiques entre la Chine et les États-Unis porte sur le contrôle de l’infrastructure numérique de l’économie mondiale.

Cet affrontement pourrait provoquer un renversement durable des rapports de force globaux.

La position stratégique de l’infrastructure numérique

Pour saisir la centralité des technologies de l’information et de la communication dans le monde contemporain, il est instructif de faire un détour par l’histoire de l’innovation.

Elle nous enseigne que pendant cinquante à soixante ans, un type de technologie — la technologie paradigmatique — se démarque des autres en ce qu’il est capable d’impulser des gains de productivité non seulement, de façon étroite, dans son secteur d’origine mais dans toute l’économie. Pendant la majeure partie du XXe siècle, le pétrole et l’automobile ont irrigué l’ensemble du tissu économique.

Cette histoire indique également que l’épuisement du paradigme techno-économique prévalant ouvre la voie à son remplacement par un autre.

Les changements de paradigme produisent ainsi des opportunités exceptionnelles pouvant permettre aux pays technologiquement en retard de réaliser un grand bond en avant. En effet, le développement technologique étant un processus cumulatif, les retardataires courent toujours derrière les pays précurseurs du moment où l’on reste dans le même paradigme ; mais dès qu’un nouveau paradigme émerge, l’avance en compétences et en savoirs, en ingénierie et en équipements associés, cumulée par les précurseurs lors du paradigme précédent, perd largement de sa valeur. La mise en place d’un nouveau paradigme crée donc une situation très rare : les retardataires peuvent alors se propulser à la frontière des connaissances et espérer dépasser les précurseurs historiques.

La montée en puissance de la Chine coïncide avec un tel moment charnière.

À partir des années 1980 s’installe le nouveau paradigme techno-économique incarné par les technologies de l’information et de la communication.

Après avoir attendu en vain que les firmes étrangères partagent leurs avancées dans le nouveau paradigme avec des firmes domestiques, les autorités chinoises changent radicalement de fusil d’épaule au milieu des années 2000.

En 2006 elles mettent en place le plan de développement de technologies domestiques : plutôt que de miser sur la volatilité du marché, elles ciblent explicitement des technologies prioritaires et mettent en œuvre un encadrement public englobant afin d’assurer une montée en puissance rapide.

Le résultat est spectaculaire.

En vingt ans, la Chine est passée de nain à géant technologique. Outre l’identification des conditions sous lesquelles un retardataire peut se hisser à la frontière technologique, la compréhension de l’histoire de l’innovation comme succession de paradigmes techno-économiques permet d’assimiler la technologie paradigmatique à une infrastructure. Dans cette conception, l’infrastructure dépasse le domaine traditionnel — celui des infrastructures physiques comme les antennes et câbles sous-marins qui jouent un rôle important dans la bataille technologique actuelle — pour comprendre également tout dispositif permettant de faciliter de façon centralisée la réalisation de transactions.

Éclipsée par la bruyante guerre commerciale, la bataille — plus discrète — pour la maîtrise de l’innovation est en fait le véritable objectif du voyage de l’administration américaine.

Benjamin Bürbaumer

En associant la technologie paradigmatique à une infrastructure, l’immensité de l’enjeu de la bataille technologique entre la Chine et les États-Unis devient pleinement visible.

En effet, l’offre et la demande ne se rencontrent pas magiquement dans l’économie mondiale. Cette rencontre présuppose l’existence d’infrastructures qui, du fait de leur nature centralisée, sont autant de goulets d’étranglement possibles.

Or, le contrôle de l’infrastructure offre un triple avantage que la Chine dispute actuellement aux États-Unis dans de multiples domaines, dont le numérique. Premièrement, le contrôle de l’infrastructure numérique est source de bénéfices extraordinaires — la littérature scientifique sur les chaînes globales de valeur en atteste largement 39. Deuxièmement, il est gage d’un pouvoir politique extraterritorial — c’est précisément ce que les sanctions technologiques américaines actuelles contre la Chine visent à exploiter. Enfin, le contrôle de l’infrastructure implique une dimension de durabilité : une fois en place, l’infrastructure façonne les transactions pendant des décennies. L’ampleur des profits extraordinaires et du pouvoir extraterritorial se trouve donc multipliée dans le temps.

Ces trois dimensions du contrôle des infrastructures rendent la bataille du numérique triplement importante.

Enfermer la Chine dans une position de retardataire : le logiciel de la stratégie extraterritoriale de Washington

C’est pour cette raison que, malgré leurs divergences, les présidents américains depuis Barack Obama n’ont jamais supprimé les sanctions technologiques contre la Chine de leur prédécesseur : ils les ont toujours radicalisées.

La constance de Washington répond à une logique simple : priver par un levier extraterritorial les firmes chinoises des technologies clefs pour la conception et la fabrication des puces, afin de les condamner à rester cantonnées au statut de fournisseur bas de gamme.

La Silicon Valley occupant le sommet de la chaîne de valeur du numérique, la démarche semblait à la fois efficace et peu risquée : dans le pire des cas, les entreprises du numérique américaines perdraient quelques fournisseurs en Chine qui seraient facilement substituables par des concurrents implantés dans d’autres pays, en raison de la faible complexité de leur activité. La Chine, quant à elle, serait durablement privée des technologies et composants de pointe, pour lesquels il n’y a pas de substitut facilement disponible.

L’une des dernières décisions de l’administration Obama fut la mise en place d’un groupe de travail chargé de défendre la supériorité américaine en matière de semi-conducteurs. Peu après, les premières sanctions furent annoncées contre ZTE, un équipementier en télécoms et l’une des plus grandes entreprises d’État chinoises. Depuis, l’escalade se poursuit : d’autres firmes chinoises rejoignent rapidement la « liste des entités » du Département du Commerce ; s’y trouvent notamment Huawei, qui rejoint la liste en 2019, ainsi que d’autres acteurs majeurs des semi-conducteurs et de l’intelligence artificielle comme SMIC ou YMTC.

Au total, plusieurs centaines d’entreprises sont aujourd’hui concernées par des restrictions d’exportations de matériel, de composants et de procédures reposant sur des brevets américains. Huawei en pâtit doublement : d’une part, elle n’a plus accès à certains brevets indispensables à la conception de ses puces de pointe ; d’autre part, le taïwanais TSMC — auquel elle a sous-traité la fabrication — ne peut plus produire ses produits avancés sans l’équipement et les technologies fournies par les américaines Applied Materials ou Lam Research.

Alors que la liste se rallonge, les restrictions se rigidifient.

Initialement, seule la production de puces de 7 nanomètres (nm) ou moins — les plus performantes — était concernée. Ce périmètre a été élargi aux puces allant jusqu’à 10 nm en 2020, puis à celles d’au plus 16 nm en 2022.

Par ailleurs, le cas de Huawei illustre une autre facette du pouvoir extraterritorial des États-Unis. Ces derniers ne sanctionnent pas seulement l’entreprise de façon directe, mais ils mènent en parallèle une campagne visant à convaincre d’autres États de l’exclure de leur réseau 5G et à empêcher des entreprises non-américaines de vendre de l’équipement au géant chinois. Dans la même optique, la diplomatie américaine a conclu début 2023 un accord avec les Pays-Bas et le Japon — les principaux producteurs de machines de pointe non-américains — bloquant la vente en Chine du nec plus ultra : la technologie de la lithographie extrême ultraviolet, indispensable à une production efficace des puces de pointe.

Fin 2023, cet accord a été étendu à la technologie de la lithographie ultraviolet profond, soit la deuxième meilleure option en termes de machines de haute précision.

Début 2025, Trump en fit davantage en plaçant des dizaines de nouvelles entreprises chinoises sur la liste et en élargissant le périmètre des logiciels interdits à l’exportation en Chine. Cet été, il a encore renchéri en soumettant l’utilisation sur le sol chinois d’outils conçus aux États-Unis, par des entreprises implantées dans les pays tiers comme la taïwanaise TSMC et les sud-coréennes SK Hynix et Samsung, à une autorisation administrative préalable.

À travers cette multiplication des mesures coercitives, combinée à des politiques de soutien au secteur du numérique domestique — la politique industrielle sous Biden, la politique fiscale sous Trump —, un seul fil rouge apparaît : maintenir la Chine dans une position de retardataire.

La nature oligopolistique du secteur numérique — où les géants de la Silicon Valley, de pair avec des sociétés issues de pays alliés des États-Unis, occupent une position dominante dans les segments essentiels des semi-conducteurs 40 — rend crédible une telle stratégie.

L’ambition américaine de superviser le capitalisme global impliquait de pouvoir déterminer le retard que la Chine pouvait conserver par rapport à la frontière technologique.

Benjamin Bürbaumer

Contournement stratégique et matières critiques : la contre-attaque de Pékin

L’escalade américaine a de quoi interpeller.

Si la Silicon Valley règne parfaitement en maître, à quoi bon constamment élargir les sanctions depuis bientôt dix ans ?

C’est que cette extension continue ne traduit pas seulement une agressivité américaine accrue — elle est surtout l’indice de l’existence de failles.

L’ingéniosité chinoise — bien expliquée par Dan Wang dans Breakneck — montre que le barrage technologique est loin d’être étanche.

Parmi les lignes de fuite, on retrouve la contrebande, le marché secondaire des outils et le recours des entités sanctionnées à leurs filiales non-sanctionnées pour acquérir les biens interdits. Dans une veine similaire, le champion chinois de la fabrication SMIC est, dans une certaine mesure, parvenu à remplacer les activités auparavant déléguées à TSMC.

Cette dynamique puise ses forces dans la formation d’agglomérations de travailleurs hautement qualifiés qu’on ne pouvait initialement trouver qu’au Texas, au Sud de la Californie et au Nord-Est des États-Unis.

Cette montée en puissance — qui s’étend jusqu’aux segments les plus complexes de la conception des semi-conducteurs — est le résultat de la planification technologique, qui s’accélère désormais à coups de subventions renforcées pour faire face aux sanctions.

Plus surprenant encore, du moins à première vue, le capital-risque étranger — et en particulier américain — commence à affluer.

Attirés par des gains sans risque, ces financements privés abondent non pas en dépit mais à cause des mesures d’accompagnement anti-sanction prises par les autorités publiques chinoises. Aujourd’hui le volume de ces fonds est près de trois fois supérieur à ce qu’il était en 2016 41.

Pour toutes ces raisons, Pékin parvient à atténuer l’impact des sanctions américaines. Non sans difficultés et coûts importants, elle tente de transformer en atout ce découplage imposé au sommet de la chaîne de valeur numérique.

En parallèle, face à la dégradation des relations économiques avec les États-Unis, Xi Jinping laissait entendre dès 2019 qu’une riposte sous forme de restrictions d’exportation de terres rares et autres matières stratégiques était à l’étude 42. La Chine est en effet de loin le principal exportateur de ces biens.

Ces capacités d’exportation ne viennent pas tant de réserves exceptionnelles que d’une politique volontariste dans le raffinage et la transformation d’une ressource minière domestique et importée.

Calculée à partir des projets d’extraction et de raffinage actuellement en construction dans le monde, l’avance de la Chine devrait encore augmenter d’ici 2040 43.

Exploitant ce goulet d’étranglement, la Chine introduit en 2023 des restrictions d’exportation concernant le gallium et le germanium, deux matières indispensables à la fabrication de semi-conducteurs, dont elle contrôle respectivement 99 % et 74 % du marché mondial, et met en place une interdiction d’exportation vers les États-Unis un an plus tard. Grâce à sa spécialisation dans les matières stratégiques, Pékin a acquis une position de précurseur dans les technologies d’extraction et de traitement des terres rares. Politisant cette capacité, la République populaire pratique également une interdiction d’exportation de ses connaissances depuis décembre 2023.

Face à l’escalade des droits de douane provoquée par Donald Trump, la Chine introduit des restrictions d’exportation d’autres matières stratégiques comme le tungstène et réagit au Liberation Day avec l’ajout de sept terres rares à la liste des matériaux dont la sortie du territoire national fait l’objet de contrôles administratifs.

Le 9 octobre, elle annonce son intention d’ajouter cinq autres éléments de terres rares à sa liste de restrictions — ce qui impliquerait des contrôles d’exportation sur 12 des 17 terres rares.

Cette dernière annonce intervient juste avant la rencontre entre Donald Trump et Xi Jinping en Corée du Sud.

Pékin sait parfaitement que les restrictions d’exportation de matières stratégiques sont le meilleur levier dont elle dispose dans la guerre commerciale lancée par Washington.

Pendant les négociations commerciales entre les deux puissances à Londres au mois de juin 2025, la Maison-Blanche a même signalé sa disposition à alléger les sanctions technologiques en échange d’une hausse des exportations chinoises de terres rares 44. Ce compromis n’a pas vu le jour. Au contraire, le secrétaire américain au Commerce Howard Lutnick a jeté de l’huile sur le feu en indiquant à la presse, à propos des semi-conducteurs américains autorisés à l’exportation en Chine : « Nous ne leur vendons pas nos meilleurs produits, ni nos deuxièmes meilleurs produits, ni même nos troisièmes meilleurs produits. » 45

Se sentant « insultée », Pékin a réagi en interdisant aux entreprises chinoises du secteur des nouvelles technologies d’acheter des puces Nvidia.

Face à l’ampleur grandissante de ce blocage, les États-Unis tentent de capter d’autres sources de matières stratégiques.

D’une part, les velléités sur le Groenland et l’Ukraine sont fortement motivées par l’accès aux ressources.

D’autre part, Washington a lancé un vaste programme d’investissements censé ouvrir des voies d’approvisionnement non-chinoises.

Après un accord récent de plusieurs milliards avec l’Australie, Trump a profité de sa tournée asiatique pour en signer d’autres portant sur l’exploitation de terres rares avec le Japon, la Malaisie, la Thaïlande, le Vietnam et le Cambodge. En complément, l’État fédéral prend des parts dans des firmes minières et met en place un dispositif de stockage de minéraux stratégiques ainsi qu’un système de prix planchers pour rattraper le retard sur le secteur extractif chinois.

Parmi ces nombreuses initiatives de part et d’autre, aucune ne pointe vers un apaisement conséquent : le contrôle de l’infrastructure numérique mondiale ne se partage pas.

L’ambition contre-hégémonique chinoise implique de mobiliser tous les leviers de sa puissance — de la planification technologique au contrôle des ressources stratégiques.

Benjamin Bürbaumer

L’introuvable désescalade mondiale — et l’introuvable stratégie européenne

Si les États-Unis et la Chine ont été capables — jusqu’ici — d’éviter un déchaînement incontrôlé de la guerre commerciale, force est de constater que la bataille technologique ne cesse de s’intensifier.

Tout en actant le statu quo sur le front tarifaire, Trump a profité de son voyage en Asie pour tenter d’améliorer la position des États-Unis sur le front technologique — et même si Xi Jinping, à l’issue de sa rencontre avec Trump, renonçait à ajouter immédiatement les cinq terres rares annoncées le 9 octobre à sa liste de restrictions, la tendance conflictuelle ne serait pas inversée, mais simplement ralentie.

Car derrière le prétexte du commerce, la guerre pour le contrôle de l’infrastructure numérique mondiale est le vrai sujet de cette rencontre.

Et sur ce front, cette dernière ne produira rien.

Il ne s’agit plus simplement de transformer la circulation des marchandises mais de contrôler durablement les capacités de production en tant que telles — ainsi que les profits et le pouvoir associés.

L’ambition américaine de superviser le capitalisme global impliquait de pouvoir déterminer le retard que la Chine pouvait conserver par rapport à la frontière technologique.

L’ambition contre-hégémonique chinoise implique de mobiliser tous les leviers de sa puissance — de la planification technologique au contrôle des ressources stratégiques.

Dans le bras de fer technologique entre les deux superpuissances, les pays européens risquent de finir écrasés.

Si relativement peu d’entreprises européennes importent directement des matières stratégiques fournies par des exportateurs chinois, elles en importent beaucoup indirectement — en achetant aux géants de la tech américains 46.

Derrière la bataille sino-américaine, un autre contraste encore plus saisissant apparaît en filigrane — qui devrait nous alerter.

D’un côté, la Chine et les États-Unis déploient une panoplie de mesures stratégiques et occupent respectivement la place de leader mondial de l’extraction et de leader des technologies numériques.

De l’autre côté, les pays européens sont dépourvus de capacités d’intervention stratégiques et n’ont pas la puissance capitalistique suffisante pour agir.

C’est de ce blocage — vertigineux — qu’il faut partir pour bâtir une stratégie.

L’article Trump-Xi : dans l’ombre de la trêve de Corée, la guerre des infrastructures continue est apparu en premier sur Le Grand Continent.

24.10.2025 à 19:24

Le Fédéralisme pragmatique

Dans un monde qui se transforme radicalement, l’Europe est à l’arrêt.

Mario Draghi articule un concept pour provoquer le changement, un programme pour débloquer l’Union : le Fédéralisme pragmatique.

L’article Le Fédéralisme pragmatique est apparu en premier sur Le Grand Continent.

Texte intégral (1114 mots)

Ma carrière dans la fonction publique italienne avait débuté par les négociations du traité de Maastricht 47. Depuis, la construction de l’Europe a été au cœur de toutes mes missions, tant sur le plan national — à la tête du Trésor italien puis en tant que président du Conseil — que sur le plan européen à la tête de la Banque centrale européenne.

Or aujourd’hui, les perspectives pour l’Europe n’ont jamais été, d’aussi loin qu’il m’en souvienne, aussi difficiles. Presque tous les principes sur lesquels repose l’Union sont remis en cause.

Nous avions bâti notre prospérité sur l’ouverture et le multilatéralisme — nous sommes aujourd’hui confrontés au protectionnisme et aux actions unilatérales.

Nous avions cru que la diplomatie pouvait être le fondement de notre sécurité — nous assistons aujourd’hui au retour de la puissance militaire comme moyen d’affirmer ses intérêts.

Nous avions promis de montrer la voie en matière de responsabilité climatique — aujourd’hui, les autres se retirent et nous laissent supporter des coûts croissants.

Le monde qui nous entoure a radicalement changé. Et l’Europe peine à réagir.

Cela soulève une question cruciale : pourquoi ne parvenons-nous pas à changer ?

On nous dit souvent que l’Europe se forge dans les crises. Mais quel niveau de gravité doit atteindre une crise pour que nos dirigeants unissent enfin leurs forces et trouvent la volonté politique d’agir ?

Après la grande crise financière et la crise de la dette souveraine, la BCE, grâce notamment à son mandat européen, a évolué vers une institution plus fédérale ; l’union bancaire a également été lancée.

Mais depuis lors, nos défis sont devenus de plus en plus complexes et nécessitent désormais une action commune de la part des États membres.

Ils concernent des domaines tels que la défense, la sécurité énergétique et les technologies de pointe, qui nécessitent une échelle continentale et des investissements partagés.

Et dans certains de ces domaines, notamment la défense et la politique étrangère, un degré plus élevé de légitimité démocratique est nécessaire.

Or depuis de nombreuses années, notre gouvernance n’a pas bougé.

Aujourd’hui, notre confédération européenne n’est tout simplement pas en mesure de répondre à ces besoins.

L’échelle nationale ne suffit plus pour gérer efficacement les défis immenses auxquels nous sommes confrontés. Et même si nous voulions transférer davantage de pouvoirs à l’Europe, ce modèle ne nous offre pas la légitimité démocratique pour le faire.

Ce qui nous arrête n’est pas une contrainte d’ordre juridique liée aux traités.

La contrainte la plus profonde est que, face à ce nouveau monde, nous n’avons pas construit de mandat commun — approuvé par les citoyens — pour ce que nous, Européens, voulons vraiment faire ensemble.

C’est pourquoi l’avenir de l’Europe doit être une voie vers le fédéralisme.

Cela ne tient pas du rêve mais de la nécessité.

Or, aussi souhaitable qu’une véritable fédération puisse être, elle nécessiterait des conditions politiques qui ne sont pas réunies aujourd’hui. Et les défis auxquels nous sommes confrontés sont trop urgents pour attendre qu’elles se présentent.

Le seul chemin possible est celui d’un nouveau fédéralisme pragmatique.

Un fédéralisme basé sur certains domaines clefs, flexible et capable de se projeter et d’agir en dehors des mécanismes plus lents du processus décisionnel de l’Union.

Il serait construit à partir de « coalitions de volontaires » autour d’intérêts stratégiques communs, en reconnaissant que les différentes forces de l’Europe n’exigent pas que tous les pays avancent au même rythme.

Imaginez.

Des pays dotés de secteurs technologiques forts qui s’accordent sur un régime commun permettant à leurs entreprises de se développer rapidement.

Des nations dotées d’industries de défense avancées qui unissent leurs efforts en matière de recherche et développement et financent des marchés publics communs.

Des leaders industriels qui co-investissent dans des secteurs critiques tels que les semi-conducteurs ou dans des infrastructures de réseau qui réduisent les coûts énergétiques.

Ce fédéralisme pragmatique permettrait à ceux qui ont les ambitions les plus grandes d’agir avec la rapidité, l’ampleur et l’intensité des autres puissances mondiales.

Il pourrait par ailleurs contribuer à renouveler l’élan démocratique de l’Europe elle-même.

En effet, l’adhésion exigerait des gouvernements nationaux qu’ils obtiennent un soutien démocratique pour des objectifs communs spécifiques, suscitant ainsi la construction ascendante d’un objectif commun — et non une imposition descendante.

Tous ceux qui souhaitent adhérer pourraient le faire, tandis que ceux qui cherchent à bloquer les progrès ne pourraient plus retenir les autres.

En bref, cela offre une vision pleine de confiance de l’Europe, une vision à laquelle les citoyens peuvent croire.

Une Europe dans laquelle les jeunes voient leur avenir. Une Europe qui refuse d’être piétinée. Une Europe qui agit non par crainte du déclin, mais par fierté de ce qu’elle peut encore accomplir.

C’est la vision que nous devons proposer si nous voulons que l’Europe se renouvelle.

Et je suis convaincu que nous pouvons y parvenir.

L’article Le Fédéralisme pragmatique est apparu en premier sur Le Grand Continent.

23.10.2025 à 18:00

Trump a vassalisé le FMI : coulisses des rencontres de Washington

Une révolution invisible est en cours au cœur des institutions de la finance mondiale.

Depuis plusieurs mois, l’administration de Donald Trump a fait du Fonds monétaire international une arme à son service.

De l’engouement pour les cryptos au front anti-Chine en passant par le sauvetage de l’Argentine, plongée au cœur d’une transformation radicale qui devrait nous alerter.

L’article Trump a vassalisé le FMI : coulisses des rencontres de Washington est apparu en premier sur Le Grand Continent.

Texte intégral (5945 mots)

À Washington, sous les murs épais d’administration d’ordinaire silencieuse, il est en train de se passer quelque chose. Pour comprendre comment s’organise la contre-révolution trumpiste au sein des élites américaines, découvrez l’ensemble de nos publications en vous abonnant à la revue

La semaine dernière se tenaient à Washington les réunions annuelles du FMI. Le moment ne pouvait être mieux choisi pour saisir certaines des tendances sous-jacentes de l’économie mondiale — et les tensions qui secouent les institutions chargées de la coopération internationale en matière de politique économique.

La caractéristique la plus frappante des réunions qui s’achèvent est l’alignement complet du FMI sur l’administration américaine et son programme. C’est une antienne de la gauche radicale que de considérer que le FMI est un instrument de l’impérialisme américain alors que, pendant longtemps, il a été en réalité piloté par les Européens — d’abord formellement pas un directeur du Fonds toujours Américain (en échange de quoi les États-Unis héritait de la Présidence de la Banque Mondiale) et ensuite informellement par le truchement d’alliances bien choisies au sein de son Conseil d’administration qui permettaient de limiter l’influence américaine malgré son veto de fait.

Ce qui se passe depuis l’arrivée de l’administration Trump est d’un autre ordre, notamment car l’institution a été terrifiée que les États-Unis menacent d’en sortir. Cette peur panique de l’abandon provoque un assujettissement historique.

C’est là une corruption morale qui saute aux yeux dès qu’on y prête attention.

Le lieu où elles se sont ouvertes était déjà symptomatique : le Milken Institute. Il porte le nom de son créateur, Mike Milken — d’ailleurs présent sur place pour le lancement des réunions annuelles 48.

En 2025, le grand public a quelque peu oublié qui est Milken. « Légende » de Wall Street qui aurait inspiré à Oliver Stone le personnage de Gordon Gekko, il est surtout l’inventeur des junk bonds, ces « obligations pourries » ayant en partie conduit au krach boursier de 1987. Condamné dans une affaire de délit d’initié, le milliardaire avait été gracié par Donald Trump en 2020. Son retour en majesté cette année par la grâce du FMI donnait le ton.

Du programme d’aide financière à l’Argentine à la confiance aveugle dans les cryptomonnaies et les stablecoins comme avenir de la finance — à un degré qui a surpris même leurs plus fervents adeptes 49 —, l’alignement systématique sur l’agenda MAGA avait une dimension presque suffocante.

Au-delà de cette atmosphère accablante, quelques points concrets sont à retenir.

Un fossé transatlantique grandissant : les cryptomonnaies, les stablecoins et l’avenir de la finance

L’essor des stablecoins et des cryptomonnaies — et leurs conséquences pour le système monétaire international — fut peut-être le sujet de discussion le plus marquant à Washington pendant ces réunions annuelles.

Il n’a pourtant été mentionné qu’en passant dans ses principales publications 50 : on ne trouve dans aucune d’entre elles de référence au GENIUS Act — peut-être la loi américaine la plus importante pour l’avenir de la finance américaine et mondiale. Ce silence est assez remarquable 51.

Il en résulte un double clivage évident : un premier fossé sépare ceux qui considèrent que les systèmes de paiement sont essentiellement des biens publics qui devraient être largement publics — essentiellement la Chine et l’Europe — des autres pays ; un deuxième sépare ceux qui estiment que l’argent et les actifs ne sont pas la même chose et que l’argent devrait rester public : de nouveau, cette préférence singularise en particulier la Chine et l’Europe.

Il y a six mois, l’image marquante des réunions de printemps était celle de la directrice générale Kristalina Georgieva arborant fièrement le pin’s en forme de tronçonneuse que lui avait remis le ministre argentin des Finances de Javier Milei, Federico Sturzenegger.

L’image que l’on retiendra des rencontres de cette année est plutôt celle de la directrice générale prêchant la bonne parole sur les cryptomonnaies et les stablecoins sur la scène principale du FMI, lors d’une table ronde sur l’avenir de la finance 52 avec à ses côtés le puissant président et fondateur de Circle, Jeremy Allaire. Celui-ci n’a jamais reçu la moindre remarque critique concernant, par exemple, les risques de convertibilité des stablecoins ou les problèmes qu’ils posent pour la lutte contre le blanchiment d’argent.

Circle réussit là une opération de relations publiques de premier ordre. L’entreprise était également sponsor premium de la conférence principale de l’Institut de finance internationale à Washington, et un pilier des réunions.

La présence à la table ronde de Jeremy Allaire et la discussion qui s’en est suivie a déconcerté de nombreux banquiers et banquiers centraux européens — qui ont fait part, en coulisse, de leur incrédulité.

Heureusement, d’autres ont fait le travail de critique qui s’imposait.

Le G30, sous la direction de Ken Rogoff, a produit un rapport remarquable sur le passé et l’avenir de la monnaie 53 ; celui-ci offrait des mises en garde précises sur les stablecoins, tout en encourageant à poursuivre le développement des monnaies numériques des banques centrales — ce que l’administration américaine refuse. Avec des arguments similaires, Jean Tirole a lancé un avertissement sévère dans les pages de The Economist 54. La Banque des règlements internationaux a également fait un travail particulièrement remarquable sur la question 55, tirant elle aussi la sonnette d’alarme sur les risques pour la stabilité financière des stablecoins.

C’est là une éventualité dont on aurait pu penser qu’elle inquiéterait le FMI ; mais ce qui apparaît de plus en plus clairement, c’est que le Fonds — ou du moins ses dirigeants — est devenu captif des préférences et du discours politiques des États-Unis.

La réunion du groupe Euro50 à Washington a clairement mis en évidence le fossé transatlantique croissant sur cette question, le gouverneur de la Banque d’Espagne Pablo Hernandez de Cos et le membre du directoire de la BCE Piero Cipollone s’opposant aux stablecoins en Europe, sans toutefois proposer d’alternatives significatives.

Mais les Européens manquent de cohérence. Ils n’assument pas leur désir de limiter sérieusement l’expansion des formes de monnaie émises par le secteur privé en Europe, de peur d’être perçus comme hostiles à l’innovation ; ils sont également réticents à donner à l’euro numérique le rôle dont il aurait besoin pour remplacer les stablecoins et devenir une véritable infrastructure publique et souveraine de paiement de gros et de détail.

En effet, les banques européennes, préoccupées par l’érosion de leur base de dépôts, continuent de faire pression en faveur d’une limite de détention très basse pour les portefeuilles numériques en euros, ce qui limitera sans aucun doute leur capacité à servir de véritable moyen de paiement et de réserve de valeur.

La BCE se trouve donc prise entre le marteau et l’enclume.

Les législateurs européens doivent clarifier l’importance qu’ils veulent accorder à l’euro numérique ainsi que leur volonté de disposer d’un système de paiement pleinement souverain.

L’absence du FMI lors de ces discussions cruciales a été remarquée ; celui-ci craignait de s’aliéner l’administration américaine et ses thuriféraires de la cryptomonnaie. Même la Réserve fédérale, malgré l’immense pression à laquelle elle est soumise, a mieux réussi à mettre en évidence les risques et les dangers du GENIUS Act et de l’expansion des stablecoins — grâce à un discours remarquable prononcé par le gouverneur Michael Barr à Washington lors de la semaine de la fintech 56.

Le FMI est devenu captif des préférences et du discours politiques des États-Unis.

Shahin Vallée

Les déséquilibres mondiaux et la guerre commerciale sino-américaine

Dans notre bilan des réunions des réunions de printemps, nous avions exposé comment la mention des déséquilibres mondiaux avait complètement disparu des rapports du FMI sur les perspectives économiques mondiales ainsi que des déclarations du G20 et du G7.

Cela est en train de changer lentement.

La France a ainsi décidé de placer cette question au premier rang de ses priorités pour sa présidence du G7 l’année prochaine.

Les États-Unis viennent aussi de publier discrètement leurs priorités pour le G20 : la première dont ils font mention touche aux déséquilibres mondiaux — suivis par la croissance de la productivité, l’approvisionnement en énergie, la restructuration de la dette, les matières premières critiques et la gestion de la chaîne d’approvisionnement.

Le FMI n’en parle pas beaucoup plus dans ses dernières perspectives sur l’économie mondiale 57, mais il a publié un rapport sur la question en juillet 2025 58. Si cet exercice a été utile pour mettre en évidence l’évolution des déséquilibres mondiaux et la contribution des politiques nationales de chaque grande économie à ce problème, il n’offre aucune voie politique crédible pour l’avenir et continue de brouiller le débat sur les taux de change. Tout son deuxième chapitre est ainsi une discussion décevante sur le système monétaire international et l’expansion du yuan qui ne mentionne jamais les dévaluations compétitives, ni la façon dont la politique chinoise, et par extension asiatique, en matière de change peut être une source de déséquilibres mondiaux…

Face à une telle apathie du FMI, le risque est réel que les États-Unis tentent de transformer le G7 en un instrument permettant d’intensifier la pression sur la Chine en matière de taux de change et de chaînes d’approvisionnement. Washington a déjà convoqué des réunions d’urgence du G7 pour faire pression sur ses alliés européens et japonais, afin qu’ils renforcent la pression sur le commerce des combustibles fossiles russes par le biais de droits de douane ou de sanctions secondaires.

La pression pourrait bien s’étendre au-delà de la Russie ; les États-Unis pourraient tenter de transformer le G7 en une sorte de club des matières premières critiques, aligné contre la Chine.

Le grand défi pour Washington sera alors d’expliquer à ses pairs du G7 — que la Maison-Blanche vient de passer les six derniers mois à essayer d’intimider — pourquoi ils devraient s’attendre à ce qu’un tel alignement ait des effets positifs. Il faudrait ainsi les convaincre qu’il ne s’agit pas d’un autre accord où ils pourraient ne rien obtenir des États-Unis. Washington dispose peut-être encore d’une influence morale suffisante pour contraindre ses « alliés » à prendre une telle mesure désespérée.

Les réunions annuelles du FMI montrent que la présidence française du G7 devra travailler dur pour éviter que son leadership ne soit détourné au profit d’un agenda entièrement anti-chinois.

À cet effet, le président Macron et le chancelier Merz seraient bien avisés de coordonner leurs voyages à Pékin afin d’éviter que l’échec du sommet Union-Chine de juillet 2025 ne ternisse durablement les relations entre l’Union et la Chine.

Il s’agit probablement du défi multilatéral le plus important de l’année à venir, et l’Europe peut tenter de tracer une voie qui s’éloigne quelque peu de l’obsession actuelle de Washington pour la guerre commerciale.

Un tel projet nécessite une voix européenne plus affirmée que celle qui s’est faite entendre jusqu’à présent — tant du côté de la Commission européenne que des dirigeants des États de l’Union. Le FMI pourrait aussi profiter des présidences américaine et française du G20 et du G7 pour sortir de l’ombre — et de son silence embarrassant.

Quoi qu’il en soit, le Fonds ne pourra pas se cacher trop longtemps : il doit en effet publier d’ici la fin de l’année une « Consultation au titre de l’article IV » 59 pour la Chine et les États-Unis. Ce sera un autre test important pour voir dans quelle mesure l’institution se bat pour rester pertinente et est prête à formuler certaines vérités désagréables à ses principaux actionnaires.

Un nouveau tournant dans la guerre commerciale avec la Chine ?

La question clef est désormais de savoir s’il peut y avoir une discussion sérieuse sur les déséquilibres mondiaux qui ne rejoue pas, sous une forme détournée, la rivalité commerciale et géopolitique actuelle entre les États-Unis et la Chine.

Les dernières semaines suggèrent en effet que nous sommes entrés dans un nouveau chapitre de ce conflit.

En effet, alors que Pékin tente de mettre en place pour les terres rares le type de contrôle des exportations extraterritoriales que Washington a exploité pendant des années, l’administration américaine manque de prise : elle se retrouve à devoir reprocher à la Chine de faire ce que les États-Unis lui font depuis des années.

Après avoir réagi de manière impulsive en menaçant d’imposer des droits de douane de 100 % sur les produits chinois à partir du 1er novembre 2025, le secrétaire au Trésor Scott Bessent tentera d’apaiser quelque peu les tensions cette semaine lorsqu’il rencontrera son homologue, le vice-Premier ministre He Lifeng. Il semble pourtant difficile d’imaginer que la Chine renonce à son désir et à sa capacité d’arsenaliser son contrôle total sur les chaînes d’approvisionnement en terres rares.

La dépendance systémique des États-Unis vis-à-vis des importations chinoises de terres rares et d’aimants est une source fondamentale de vulnérabilité qui ne peut être corrigée rapidement. Le Pentagone travaille sans relâche à la constitution d’un stock de minéraux stratégiques pour l’industrie de la défense, mais ce projet prendra des années à se concrétiser. La dernière vente de cobalt a dû être annulée 60 et les États-Unis ont peu progressé vers un semblant d’autonomie pour garantir l’approvisionnement en matériaux essentiels — non seulement pour l’industrie de la défense, mais aussi pour la course à l’armement dans le domaine de l’électronique et des semi-conducteurs.

Les États-Unis réalisent désormais qu’ils ne peuvent pas affronter la Chine seuls ; ils feront tout leur possible pour présenter un front mondial uni contre celle-ci. Ce sujet est susceptible d’être abordé lors du G7, mais la question clef pour l’Europe, le Japon, le Canada et d’autres pays sera la suivante : qu’ont-ils à y gagner ?

S’il est certes inconfortable de dépendre entièrement des caprices de la Chine pour l’approvisionnement en matières premières essentielles, les « alliés » ont constaté ces derniers mois qu’il n’était pas mieux de dépendre de manière critique des États-Unis. L’administration américaine actuelle semble incapable de proposer un accord raisonnable sur les matières premières critiques, mais elle continue de croire que la force brute et la coercition pourraient suffire.

Les réunions annuelles du FMI montrent que la présidence française du G7 devra travailler dur pour éviter que son leadership ne soit détourné au profit d’un agenda entièrement anti-chinois.

Shahin Vallée

Pourquoi l’Argentine est-elle si importante pour le Trésor américain ?

Au printemps, nous expliquions comment le FMI et son conseil d’administration s’étaient compromis en acceptant un nouveau programme du Fonds pour l’Argentine, à la seule initiative de l’administration américaine et malgré les profondes réserves du personnel et d’un certain nombre de membres du conseil d’administration du FMI.

L’urgence était alors d’assurer la participation des États-Unis aux institutions de Bretton Woods à un moment où l’on craignait grandement à Washington leur départ. Celui-ci aurait fondamentalement remis en cause la légitimité et l’avenir de ces organisations.

Il est désormais clair non seulement que les États-Unis ne quitteront pas le FMI, mais qu’ils utiliseront et abuseront de leur position dominante au sein de l’institution pour poursuivre leurs intérêts géopolitiques. La nomination de Dan Katz 61, proche conseiller de Scott Bessent, au poste de premier directeur général adjoint, en est un exemple frappant. Sa volonté d’isoler et d’exclure la Chine du FMI mettra l’institution en conflit avec le reste des membres et soulèvera des questions fondamentales pour l’Europe et les principaux pays émergents.

L’Argentine est le premier test lors de cette montée croissante et inévitable des tensions.

Il était frappant d’entendre Scott Bessent annoncer le 23 septembre que le Trésor américain allait prolonger une ligne de swap de 20 milliards de dollars — soit la quasi-totalité des ressources immédiatement disponibles du Fonds de stabilisation des échanges —, et encore plus frappant de l’entendre dire : « le succès de l’Argentine revêt une importance systémique, et une Argentine forte et stable qui contribue à ancrer la prospérité de l’hémisphère occidental est dans l’intérêt stratégique des États-Unis. »

L’Argentine n’est pas, sur le plan économique et financier, d’une importance systémique pour les États-Unis, mais c’est le seul pays d’Amérique latine où les États-Unis peuvent essayer d’écarter la Chine. Ironiquement, la moitié des réserves de la Banque centrale argentine sont en fait un swap de la Banque populaire de Chine — ce qui suggère que le Fonds de stabilisation pourrait un jour être remboursé en yuans.

Plus important encore, le président argentin Javier Milei est devenu un allié idéologique essentiel du dispositif trumpiste.

Une défaite en Argentine serait non seulement une défaite stratégique contre la Chine en Amérique du Sud, mais surtout un camouflet qui pourrait nuire à la crédibilité générale de l’équipe de politique économique américaine. Pour Washington, le succès de Buenos Aires ne revêt une importance systémique qu’en ce sens.